12 月 18 日,韩国跨境电商平台酷澎(Coupang)宣布出资 5 亿美元,收购英国奢侈品电商平台发发奇及其关联公司资产。酷澎创始人兼 CEO 金范锡表示,发发奇证明了 " 在线奢侈品是奢侈品零售的未来 ",酷澎也将由此成为全球个人奢侈品领域的领导者。

换作是两年前意气风发的发发奇,断然不会对区区 5 亿美元的报价心动。2021 年,发发奇曾交出一份逆势上扬的漂亮财报:GMV 和营收上涨超过 30%,税后利润达到 14.7 亿美元,其盘中市值一度达到 290 亿美元(约合人民币 2072 亿元)。

而如今,发发奇的市值相比最高点已跌去了 99%,仅剩 2.53 亿美元。在与酷澎的交易完成后,它将从纽交所摘牌退市。

发发奇 " 折翼 " 并非个例,其背后是近年整个奢侈品电商行业共同面临的困境。国际硬奢巨头历峰集团旗下的在线零售平台 YNAP(Yoox Net-a-Porter)因业绩不佳退市;" 中国奢侈品电商第一股 " 寺库也已多次申请破产重组。潮水正在退去,留给 " 发发奇们 " 的时间不多了。

成王败寇

" 目前,发发奇在全球暂时还没有竞争对手。"

2017 年 11 月,伦敦老街,发发奇创始人兼 CEO 何塞 · 内维斯(Jos é Neves)向媒体宣示了自己的雄心。

作为挑战者,发发奇有自己的底气。这个奢侈品电商平台创立于 2008 年,曾获得法国开云集团、俄罗斯 DST Global、京东、腾讯、阿里巴巴等多家知名企业和机构的投资,是一只闻名全英国的 " 独角兽 "。

在宣告 " 没有对手 " 之后仅 1 年,业界霸主 YNAP 从米兰证券交易所黯然退市,风头正盛的发发奇登陆纽交所主板,坐稳了奢侈品电商行业的头把交椅。

在这之后,发发奇连续几年维持双位数增长,面向 190 多个国家和地区提供 1400 多家精品店和品牌的奢侈品。2021 年,发发奇营收 22.4 亿美元,GMV 来到 42.3 亿美元,同比涨幅均超过 30%。其全年税后利润更是首度由负转正,来到 14.7 亿美元。

奢侈品电商的美好未来似乎触手可及。何塞 · 内维斯在财报电话会议上声称,2021 年的业绩表现 " 清楚显示出发发奇的强劲势头 "。

当然,这名葡萄牙籍 CEO 也提到,业绩大涨的主要原因是奢侈品消费受宏观环境影响,逐步向线上转移。如果线下消费开始回归常态,可能会对业务增长产生不利影响。

他一语成谶。

1 年后,发发奇走上了 " 盛极而衰 " 的下坡路。财报显示,2022 年发发奇营收仅增长 3%,税后利润回落至 3.4 亿美元,GMV 同比下滑了 4%。2023 年 12 月,发发奇宣布不再公开最新季度的财报。

昙花一现

2014 年,发发奇进入中国市场,并先后获得了京东、腾讯和阿里巴巴的投资,总投资额超过 10 亿美元。

2019 年,京东曾将自己的奢侈品电商平台 Toplife 与发发奇合并。在与京东的合作结束后,发发奇又和天猫联手。2021 年,发发奇官方海外旗舰店上线天猫,并加入天猫国际、天猫奢品栏目。

截至发稿时,发发奇官方海外旗舰店仍在正常运营,粉丝数超过 113 万。

发发奇部分业绩数据(截至 2022 年底)从业务构成来看,发发奇的营收主要分为三部分:数字电商平台业务、品牌业务和实体店。2022 年财报显示,这三者占总营收的比例分别为 75.2%、20.6% 和 4.2%。

可以看出,数字电商平台业务是发发奇的收入支柱。据介绍,发发奇与全球买手店、潮流品牌和奢侈品牌合作,为其提供线上运营方案,涵盖库存、内容、物流配送等多个环节。品牌或买手店直接向消费者发货,发发奇抽取一定比例的佣金。

不持有库存,不决定售价,物流仓库也来自第三方——这种 " 轻资产 " 模式促成了发发奇早期的高速增长,也是吸引投资人的亮点。

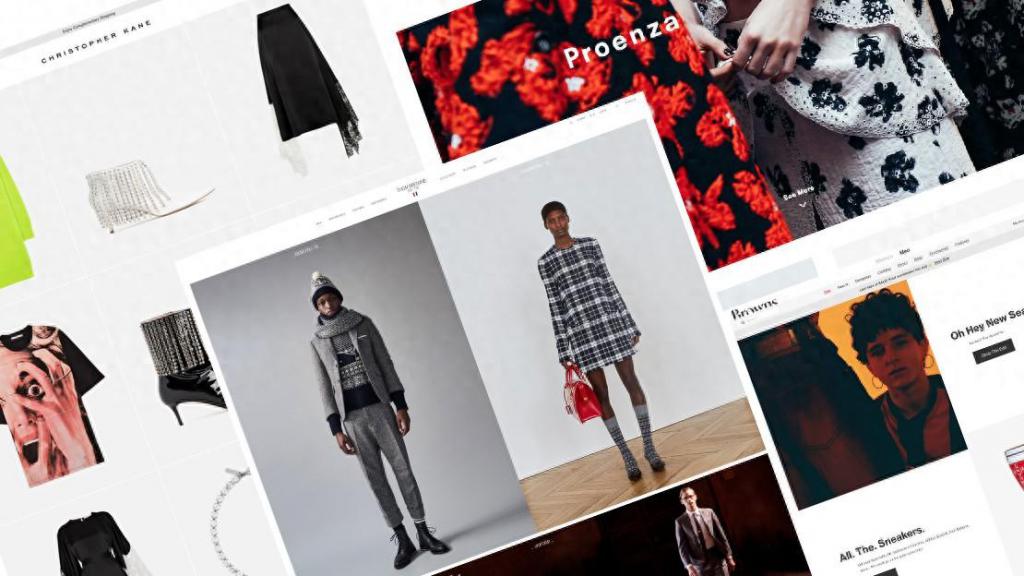

但随着许多奢侈品大牌转型搭建自有电商,发发奇作为中介平台,在拿货上不再具有优势。发发奇开始重点运营收购来的 Off-White、Palm Angels 和 Ambush 等潮牌,以及买手店品牌 Browns、美妆零售商 Violet Grey 等,期待这些自营业务拉动平台增长。

然而,这些光鲜亮丽的名字没有带来预期中的回报,反而成了发发奇持续失血的伤口:Off-White 在中国迎来 " 关店潮 ",Violet Grey 和 Browns 也面临出售。在由 " 轻资产 " 走向 " 重资产 " 的过程中,它们是压垮发发奇的最后几根稻草。

2023 年第二季度财报(也是发发奇的最后一份财报)显示,公司负债率已经高达 82.6%。在伦敦总部抒发豪情壮志的何塞 · 内维斯,恐怕不会想到有这么一天。

奢品降温

奢品电商是一门好生意吗?发发奇很难回答这个问题。

一方面,奢侈品市场大盘出现了阶段性的降温。2022 年,中国奢侈品消费总额为 9560 亿元,同比减少 4%。开云集团、爱马仕集团、LVMH 等奢侈品巨头在最新季度的表现明显不如预期,Gucci、YSL 等品牌的营收均有下滑。被誉为 " 轻奢鼻祖 " 的 MK(Michael Kors)更是连续两个季度衰退,关闭了北京的多家门店。

另一方面," 奢侈品 + 电商 " 的组合一再受到市场质疑。

此前奢侈品电商领域的王者 YNAP(Yoox Net-a-porter),由两家奢侈品电商 Yoox 和 Net-a-porter 合并而来。尽管其背后有世界第二大奢侈品公司历峰集团(Richemont)撑腰,业绩却还是难有起色,最终在 2018 年摘牌退市。

被称为 " 中国奢侈品电商第一股 " 的寺库,曾经创造了 52.3 亿元 GMV、37.4 亿元收入的骄人业绩,如今股价却长期跌至 1 美元以下,成为纳斯达克的 " 仙股 "。在中国,也屡屡传出寺库拖欠货款、管理层 " 跑路 " 等负面新闻。

从某种意义上来说,购买奢侈品背后的 " 炫耀性 " 需求和电子商务身上的 " 普适性 " 特征,让奢侈品电商这个结合体先天具有矛盾。就像购买香奈儿包包时,除去货源的保真性外,线下专柜提供的包装、服务带来的仪式感,是线上不能比拟的,而这恰恰是购买奢侈品人群向往的消费愉悦感。

发发奇的没落,既是奢品电商溃败的一个缩影,也缘于它对 " 做大做强 " 的执念。

在对外发声时,发发奇从不将自身简单定位为买手店集合平台。2017 年,它称自己为 " 创新型时尚技术供应商 ",2019 年则是 " 奢侈品牌的数字化解决方案提供商 "。发发奇志在用技术改造奢侈品的生意逻辑,最终成为影响整个业界的头部供应商。

用何塞 · 内维斯的话说," 我们更希望做时尚奢侈行业的变革者,为消费者重新定义奢侈品购买方式。"

如今,奢品电商的潮水已经退去,发发奇则被滞留在了浅滩上。仅靠一笔 5 亿美元的过桥贷款,显然不足以度过这个寒冷的冬天。

『本文转载自网络,版权归原作者所有,如有侵权请联系删除』